Publicēts: 27.09.2022.

2020.gada 31.janvārī Apvienotā Karaliste izstājās no Eiropas Savienības, bet no 1.februāra līdz 31.decembrim bija noteikts pārejas periods, kura laikā preču pārvietošanas nosacījumi privātpersonām nemainījās.

No 2021.gada 1.janvāra uz ceļotājiem, kuri ierodas Latvijā no Apvienotās Karalistes, attiecas tādi paši noteikumi par preču pārvietošanu personīgajā bagāžā, kā uz ceļotājiem, kas ierodas no jebkuras citas trešās valsts.

Iegādājoties preces Apvienotajā Karalistē un iebraucot Eiropas Savienībā, muitā jādeklarē personīgajā bagāžā esošās preces, ja to kopējā vērtība pārsniedz noteiktu robežvērtību, kas, ceļojot ar dažādiem transportlīdzekļu veidiem, ir noteikta atšķirīga.

Ierodoties Latvijā ar lidmašīnu, ceļotājs var doties caur “zaļo koridoru”, ja bagāžā esošo Apvienotajā Karalistē iegādāto preču vērtība nepārsniedz 430 eiro. Ja preču kopējā vērtība ir lielāka par 430 eiro, personai jādodas pa “sarkano koridoru” un preces jādeklarē muitā. Par šīm precēm tiks aprēķināts ievedmuitas nodoklis un pievienotās vērtības nodoklis.

Muitas nodokļa tarifa likme tiek noteikta saskaņā ar konkrētās preces klasifikāciju Kombinētajā nomenklatūrā. Ja ievedamo preču sortiments ir dažāds un to kopējā vērtība nav lielāka par 700 eiro, persona var izvēlēties, neveicot preču klasifikāciju, piemērot visām bagāžā esošajām precēm vienoto muitas nodokļa likmi – 2,5% no preču muitas vērtības. Savukārt pievienotās vērtības nodokļa pamatlikme Latvijā atbilstoši Pievienotās vērtības nodokļa likumā noteiktajam ir 21%.

Ja no Apvienotās Karalistes tiek ievestas jaunas preces, muitas vērtības noteikšanai izmanto preču iegādes dokumentā (pirkuma čekā, rēķinā) norādīto vērtību. Ja ceļotājam nav līdzi šādu dokumentu, preču muitas vērtības noteikšanai tiek izmantotas citas metodes un muitas rīcībā esošās ziņas.

Ja personīgajā bagāžā esošo preču kopējā vērtība pārsniedz 430 eiro, atbrīvojumu no nodokļiem piemēros vienai vai vairākām precēm, kuru kopējā vērtība nepārsniedz 430 eiro. Jāņem vērā, ka preces vērtība nav dalāma. Piemēram, ja personīgajā bagāžā ir viena prece 250 eiro vērtībā un viena prece 200 eiro vērtībā (kopā – 450 eiro), nodokļi tiks aprēķināti par preci 200 eiro vērtībā.

Ceļotājiem ir jāņem vērā, ka ar atbrīvojumu no nodokļu maksāšanas personīgajā bagāžā savai lietošanai no Apvienotās Karalistes Latvijā var ievest ierobežotu daudzumu alkoholisko dzērienu, tabakas izstrādājumu. Tāpat jāņem vērā dažādu pārtikas produktu ievešanai noteiktie ierobežojumi un citi nosacījumi. Piena un gaļas produktus ir aizliegts ievest Eiropas Savienībā.

Ceļotājiem, kuri no Apvienotās Karalistes ieved Latvijā vai no Latvijas izved uz Apvienoto Karalisti skaidru naudu 10 000 eiro apmērā vai vairāk, ir pienākums to deklarēt, rakstveidā aizpildot skaidras naudas deklarācijas veidlapu un robežas šķērsošanas brīdī to iesniedzot muitas amatpersonai.

Aicinām iepazīties ar visiem noteikumiem VID mājaslapas sadaļā Muita > Ceļojot ārpus ES.

Nolīgums¹ ar Apvienoto Karalisti paredz, ka uz izcelsmes precēm attiecas beznodokļu tirdzniecības režīms. Tas nozīmē, ka, ievedot preces no Apvienotās Karalistes Latvijā, 0% ievedmuitas nodokli iespējams piemērot vienīgi Apvienotās Karalistes izcelsmes precēm, kas nav paredzētas komerciāliem nolūkiem un kas ir daļa no ceļotāja personīgās bagāžas vērtībā līdz 1200 EUR².

Ja prece nopirkta Apvienotajā Karalistē vai uz etiķetes ir norāde “Made in UK”, tas pats par sevi nenozīmē faktu, ka precei ir Apvienotās Karalistes izcelsme. Izcelsmes noteikumi ir noteikti Nolīgumā.

Lai precei deklarētu Apvienotās Karalistes izcelsmi, personai jābūt gatavai pēc muitas amatpersonas pieprasījuma iesniegt dokumentus, kas pierāda, ka ir izpildīti izcelsmes noteikumi.

Piemēram:

- kakao izstrādājumi (šokolādes konfektes, šokolādes) iegūst Apvienotās Karalistes izcelsmi, izpildoties visiem šiem nosacījumiem: izstrādājums ir ražots Apvienotajā Karalistē, visi izstrādājumā iekļautie piena produkti ir pilnībā iegūti Apvienotajā Karalistē, cukura daudzums nav lielāks par 30% no izstrādājuma svara;

- kleitai ar marķējumu “Made in UK” var piešķirt Apvienotās Karalistes izcelsmi, ja tās ražošana Apvienotajā Karalistē sākās no dzijas stadijas, t.i., no diegiem saražo audumu un no auduma sašuj kleitu. Tātad audumam, no kura kleita Apvienotajā Karalistē tiek šūta, jābūt ražotam Apvienotajā Karalistē, nevis, piemēram, ievestam no Indijas vai Ķīnas. Tikai izpildoties minētajiem nosacījumiem, var uzskatīt, ka kleitai ir Apvienotās Karalistes izcelsme.

Valsts ieņēmumu dienests aicina deklarēt precei Apvienotās Karalistes izcelsmi un pieteikt Nolīgumā paredzēto 0% ievedmuitas tarifa likmi vienīgi gadījumos, ja personas rīcībā ir pierādījumi, ka precei ir izpildīti Nolīgumā noteiktie izcelsmes kritēriji (ORIG-1. Pielikums. Ievadpiezīmes par konkrētiem ražojumiem piemērojamajiem izcelsmes noteikumiem).

² Nolīgum 2.nodaļas “Izcelsmes noteikumi” ORIG.23. pants

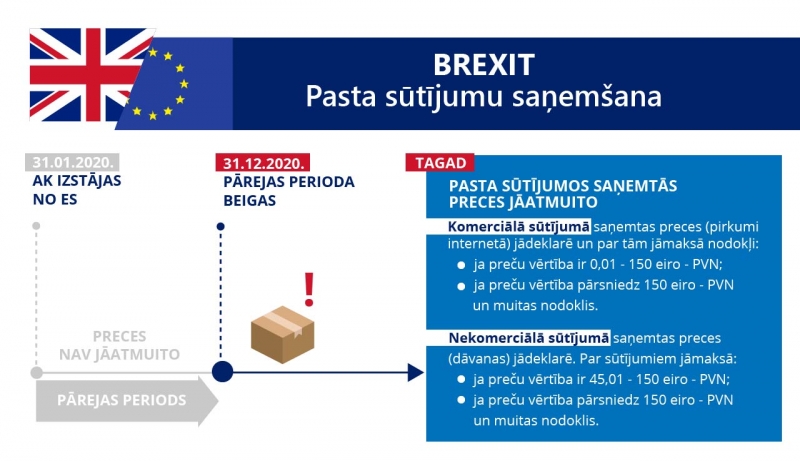

No 2021.gada 1.janvāra uz sūtījumu saņemšanu no Apvienotās Karalistes (turpmāk – AK) pa pastu vai kurjerpastu attiecas tādi paši nosacījumi, kā uz jebkuru komerciālu vai nekomerciālu pasta sūtījumu, kas tiek sūtīts uz Latviju no valsts, kas atrodas ārpus Eiropas Savienības.

Komerciāli sūtījumi (pirkumi)

Lai saņemtu sūtījumu, preces ir jādeklarē muitā un par tām jāsamaksā PVN. Ja sūtījumā esošo preču vērtība nepārsniedz 150 EUR, sūtījums tiek atbrīvots no muitas nodokļa, bet par to ir jāmaksā PVN no pilnas sūtījuma vērtības.

Latvijas Pasts vai eksprespasts informē saņēmēju par muitojamu sūtījumu, nosūtot SMS, drukātu aicinājumu vai e-pastu. Tikai pēc tam, kad saņemta ziņa no Latvijas Pasta vai eksprespasta, ir iespējams deklarēt sūtījumu un samaksāt nodokli.

Deklarācijas iesniegšana

Persona var izvēlēties sev ērtāko preču muitošanas veidu:

- vai nu pati, pieslēdzoties VID EDS, aizpildīt un iesniegt vienkāršu Importa muitas deklarāciju pasta sūtījumiem;

- vai arī izmantot Latvijas Pasta vai eksprespastu piedāvātos maksas pakalpojumus muitas formalitāšu veikšanai.

Ja persona muitas deklarāciju iesniedz pati, izmantojot VID EDS, daļu datu deklarācijas aizpildīšanai viņa saņem no sūtījuma piegādātāja (informāciju par pasta sūtījuma izsekošanas numuru, pagaidu uzglabāšanas deklarācijas numuru, svaru u.c.), bet daļa datu ir paša saņēmēja rīcībā (informācija par preci, tās pārdevēju, cenu, piegādes izmaksām u.c.) kopš brīža, kad veikts pirkums. Tiklīdz deklarācijā ir ievadīti prasītie dati, sistēma veic nodokļu aprēķinu. Persona uzreiz tiešsaistē var veikt nodokļu samaksu, nospiežot pogu “Maksāt”.

Kad nodokļi ir samaksāti un deklarācijas statuss sistēmā nomainās uz “Preces izlaistas”, muitošana ir pabeigta. Persona var saņemt savu sūtījumu, attiecīgi sazinoties ar eksprespastu un vienojoties par piegādes laiku, vai arī sagaidot no Latvijas Pasta ziņu par lielāka izmēra sūtījumu saņemšanu savā pasta nodaļā. Maza izmēra sūtījumus Latvijas Pasts nogādā saņēmēja pastkastītē.

Ja sūtījumā ir tādas preces, uz kurām attiecas normatīvajos aktos noteikti ierobežojumi, vienkāršoto deklarāciju iesniegt nevar. Tādā gadījumā jānoformē standarta Importa muitas deklarācija.

Aicinām iepazīties ar informāciju par deklarāciju iesniegšanu VID mājaslapas sadaļā Muita > Pasta sūtījumi.

Persona jau pirms pirkuma veikšanas var pārliecināties, vai preci, ko plāno iegādāties, ir iespējams atmuitot vienkāršotā veidā. Visas preces, par kurām var iesniegt vienkāršoto deklarāciju, ir uzskaitītas sarakstā “Preču klasifikators”.

Šajā sarakstā ir norādītas arī nodokļu likmes, līdz ar to, zinot sūtījuma vērtību, persona jau laikus var aprēķināt, ar cik lielu maksājamo nodokļu summu jārēķinās, veicot pirkumu.

Ja muitas formalitāšu kārtošanu persona ir uzticējusi veikt Latvijas Pastam vai eksprespastam, aprēķināto nodokļu samaksa un maksa par muitošanas pakalpojumu jāveic attiecīgā pakalpojuma sniedzēja norādītā veidā.

Nodokļu piemērošana

Ja persona interneta veikalā ārpus ES iegādājas un sūtījumā saņem preces, kuru vērtība ir:

- no 0,01 līdz 150 eiro – nav jāmaksā muitas nodoklis, jāmaksā tikai PVN. Atbrīvojums no muitas nodokļa neattiecas uz alkohola izstrādājumiem, smaržām un tualetes ūdeņiem, tabaku un tabakas izstrādājumiem;

- lielāka nekā 150 eiro – jāmaksā gan muitas nodoklis, gan PVN.

Piemēram: persona interneta veikalā iegādājas no Apvienotās Karalistes divas preces – 5 eiro un 10 eiro vērtībā, ko saņem vienā sūtījumā. Piegādes izmaksas ir 1 eiro. Abām precēm ir piemērojama PVN standarta likme. Tādā gadījumā personai jāsamaksā PVN: 21% no 16 eiro (5+10+1), tas ir 3,36 eiro.

Ja sūtījumā ir akcīzes preces (piemēram, kafija, alkoholiskie un bezalkoholiskie dzērieni), akcīzes nodoklis par tām jāmaksā neatkarīgi no preču vērtības komerciālā sūtījumā.

Tabakas izstrādājumus, elektroniskās cigaretes un to uzpildes flakonus ir aizliegts iegādāties interneta veikalos un saņemt pasta sūtījumos.

Nekomerciāli sūtījumi (dāvanas)

Sūtījumu, ko privātpersona no AK ir nosūtījusi citai privātpersonai Latvijā, atbrīvo no nodokļiem, ja sūtījuma vērtība nepārsniedz 45 eiro un ar nosacījumu, ka minētais sūtījums nav komerciāls.

Sūtījums nav uzskatāms par komerciālu, ja nosūtītājs to sūta saņēmējam bez samaksas (kā dāvanu), ja tas nav regulārs, tajā ir preces vienīgi saņēmēja vai viņa ģimenes locekļu personiskai lietošanai un to īpašības un daudzums neliecina par komerciāliem nodomiem. Jāatceras, ka preču iegāde interneta veikalā vai platformā ir komerciāls sūtījums.

Nekomerciāli sūtījumi (dāvanas) ir jādeklarē muitā, iesniedzot deklarāciju, neatkarīgi no sūtījumā esošo preču vērtības.

Saņēmējs var izvēlēties:

- vai nu pats, pieslēdzoties Elektroniskās deklarēšanas sistēmai (EDS), aizpildīt un iesniegt vienkāršoto Importa muitas deklarāciju pasta sūtījumiem;

- vai arī izmantot attiecīgo pasta pakalpojuma sniedzēju (Latvijas Pasta vai eksprespastu) piedāvātās iespējas nokārtot muitas formalitātes viņa vietā (maksas pakalpojums).

Aicinām iepazīties ar informāciju par deklarāciju iesniegšanu VID mājaslapas sadaļā Muita > Pasta sūtījumi.

Nodokļu piemērošana

Ja persona saņem dāvanu – sūtījumu ar precēm, kuru kopējā vērtība ir:

- no 0,01 līdz 45 eiro – muitas nodoklis un PVN nav jāmaksā;

- no 45 eiro līdz 150 eiro – jāmaksā PVN;

- lielāka nekā 150 eiro – jāmaksā muitas nodoklis un PVN.

Piemēram: persona vienā sūtījumā saņem dāvanā divas preces – 30 eiro un 20 eiro vērtībā, kopējā vērtība 50 eiro. Tādā gadījumā personai ir jāsamaksā PVN 21% no 50 eiro, tas ir 10,50 eiro.

Nekomerciālos sūtījumos (dāvanas) tabakas izstrādājumiem, alkoholiskajiem dzērieniem, smaržām un tualetes ūdeņiem tiek piemērots atbrīvojums no nodokļiem, ja preču vērtība sūtījumā nepārsniedz 45 eiro un tiek ievēroti noteikti daudzuma ierobežojumi:

- ne vairāk par 50 cigaretēm vai 25 cigarillām, vai 10 cigāriem, vai 50 gramiem smēķējamās tabakas;

- ne vairāk par 1 litru alkoholisko dzērienu ar spirta saturu virs 22 % vai 1 litru dzērienu ar spirta saturu zem 22% un 2 litriem nedzirkstošā vīna;

- ne vairāk par 50 gramiem smaržu vai 0,25 litru tualetes ūdeņu.

Ja sūtījumā esošo preču vērtība nepārsniedz 700 EUR, persona var izvēlēties piemērot muitas nodokļa vienoto procentuālo likmi – 2,5 % no preču muitas vērtības, ar nosacījumu, ka ievešanai nav komerciāla nolūka. Vienoto likmi nepiemēro tabakai, tabakas izstrādājumiem, alkoholiskiem dzērieniem.

Nolīgums¹ paredz, ka uz AK izcelsmes precēm attiecas beznodokļu tirdzniecības režīms. Tas nozīmē, ka, saņemot preces no AK Latvijā, 0% ievedmuitas nodokli iespējams piemērot vienīgi AK izcelsmes precēm, kas nav paredzētas komerciāliem nolūkiem un ko privātpersona sūta privātpersonai sūtījumā ar vērtību līdz 500 EUR².

Ja nosūtītājs dāvināmo preci nopircis AK vai ja uz etiķetes ir norāde “Made in UK”, tas pats par sevi nenozīmē faktu, ka precei ir AK izcelsme. Izcelsmes noteikumi ir noteikti Nolīgumā.

Lai precei deklarētu AK izcelsmi, personai jānoformē standarta Importa muitas deklarācija un jābūt gatavai pēc muitas amatpersonas pieprasījuma iesniegt dokumentus, kas pierāda, ka ir izpildīti izcelsmes noteikumi.

Piemēram:

kakao izstrādājumi (šokolādes konfektes, šokolādes) iegūst Apvienotās Karalistes izcelsmi, ja tie atbilst šādiem nosacījumiem: izstrādājums ir ražots Apvienotajā Karalistē, visi izstrādājumā iekļautie piena produkti ir pilnībā iegūti Apvienotajā Karalistē, cukura daudzums nav lielāks par 30% no izstrādājuma svara; apģērbam ar marķējumu “Made in UK” var piešķirt Apvienotās Karalistes izcelsmi, ja tā ražošana Apvienotajā Karalistē sākās no dzijas stadijas, t.i., no diegiem saražo audumu un no auduma sašuj apģērbu. Ja audums, no kura Apvienotajā Karalistē ir sašūts apģērbs, ir ievests, piemēram, no Indijas vai Ķīnas, apģērbam nav Apvienotās Karalistes izcelsme. Tikai tādā gadījumā, ja apģērba izgatavošanai izmantotais audums ir ražots Apvienotajā Karalistē, tiek uzskatīts, ka apģērbam ir Apvienotās Karalistes izcelsme.

VID aicina deklarēt precei AK izcelsmi un pieteikt Nolīgumā paredzēto 0% ievedmuitas tarifa likmi vienīgi gadījumos, ja personas rīcībā ir pierādījumi, ka precei ir izpildīti Nolīgumā noteiktie izcelsmes kritēriji (ORIG-1. Pielikums. Ievadpiezīmes par konkrētiem ražojumiem piemērojamajiem izcelsmes noteikumiem).

² Nolīguma 2.nodaļas “Izcelsmes noteikumi” ORIG 23.pants

No 2021.gada 1.janvāra personām, kuras pārceļas no pastāvīgās dzīvesvietas AK uz pastāvīgu dzīvesvietu Latvijā, jāņem vērā ES tiesību aktos* un nacionālajos tiesību aktos** noteiktā kārtība, kādā ar atbrīvojumu no ievedmuitas nodokļiem var ievest personisko mantu pārcelšanās gadījumā.

Pārceļoties no pastāvīgās dzīvesvietas AK uz pastāvīgu dzīvesvietu Latvijā, ar atbrīvojumu no nodokļiem var ievest personisko mantu, ko persona izmantojusi savā iepriekšējā pastāvīgajā dzīvesvietā vismaz 6 mēnešus un kas paredzēta izmantošanai tādiem pašiem nolūkiem Latvijā. Atbrīvojumu var piešķirt vienīgi personām, kuru pastāvīgā dzīvesvieta AK bijusi vismaz 12 mēnešus bez pārtraukuma.

„Personiskā manta” nozīmē visu mantu, kas paredzēta attiecīgo personu personiskai lietošanai vai arī to mājsaimniecības vajadzībām (piem., mēbeles, apģērbs, privātie transportlīdzekļi, velosipēdi u.c.). Personiskā manta ne īpašību, ne daudzuma ziņā nedrīkst liecināt par ievešanu komerciāliem nolūkiem.

Atbrīvojumu nepiešķir alkohola izstrādājumiem, tabakai un tabakas izstrādājumiem, komerciāliem transportlīdzekļiem, priekšmetiem, kurus izmanto kādā arodā vai profesijā.

Pārceļoties no AK uz pastāvīgu dzīvesvietu Latvijā, personiskajai mantai, laižot to brīvā apgrozībā, tiek piemērots atbrīvojums no muitas nodokļa un PVN. Lai pieteiktu muitas procedūru – laišana brīvā apgrozībā, ir jāiesniedz importa deklarācija. Aizpildot deklarāciju, visas atvestās mantas (ar vienu izņēmumu) deklarācijā var deklarēt ar vienu preces kodu (preces kods 9905 0000 “Fizisko personu, kuras maina pastāvīgo dzīvesvietu, personiskā manta”). Deklarācijā atsevišķi jānorāda personiskais transportlīdzeklis.

Uzrādot preces muitai, personai muitas iestādē jāiesniedz:

- personu apliecinošs dokuments;

- preču saraksts, kas satur informāciju par ievesto preču veidu, daudzumu, svaru un to vērtību (sarakstā nav jāuzskaita katra vienība atsevišķi, var izmantot apkopojošu nosaukumu, piemēram, apģērbi, četras kastes, 50 kg, 400 eiro vērtībā; mēbeles, 5 gab., 100 kg, 300 eiro vērtībā u.tml.);

- dokumenti, kas apliecina, ka pastāvīgā dzīvesvieta ārpus ES muitas teritorijas bijusi vismaz 12 mēnešus no vietas (piemēram, darba līgums, dzīvojamās telpas īres līgums, dokumenti, kas apliecina saistību ar valsts/pašvaldības institūcijām u.c.);

- dokumenti, kas apliecina, ka persona ievestās personīgās mantas izmantojusi savā iepriekšējā pastāvīgajā dzīvesvietā vismaz 6 mēnešus (piemēram, preču iegādes dokumenti (čeki) vai reģistrācijas dokumenti (piemēram, automobilim). Ja par lietotām precēm čeki nav saglabāti, muitas vērtība tiek noteikta, pamatojoties uz personas rīcībā esošu objektīvu informāciju par preces tā brīža vērtību. Muitas amatpersonām ir tiesības pārbaudīt sniegtās informācijas pamatotību);

- dokumenti, kas apliecina, ka persona iedibinājusi pastāvīgu dzīvesvietu Latvijā (piemēram, personas apliecinājums un deklarētā dzīvesvieta, nekustamā īpašuma pirkšanas/reģistrācijas/īres dokumenti, profesionālās darbības veikšanu apliecinoši dokumenti u.tml.);

- personas iesniegums (apliecinājums), ka personiskās mantas paredzēts lietot tikai personiskām vajadzībām un ka persona ir informēta, ka 12 mēnešu laikā no dienas, kad personiskās mantas laistas brīvā apgrozībā, tās nedrīkst patapināt, ieķīlāt, izīrēt vai atsavināt par atlīdzību vai par brīvu, par to neziņojot kompetentajām iestādēm un nesamaksājot muitas maksājumus.

Personisko mantu ar atbrīvojumu no nodokļiem var ievest 12 mēnešu laikā pēc dienas, kad attiecīgā persona iedibinājusi pastāvīgu dzīvesvietu Latvijā.

-------------------

* Padomes 2009.gada 16.novembra Regula (EK) Nr.1186/2009, ar kuru izveido Kopienas sistēmu atbrīvojumiem no muitas nodokļiem

** Pievienotās vērtības nodokļa likuma 53.pants