Atjaunināts: 19.12.2025.

Informācijas apmaiņa ar starptautisku uzņēmumu grupu pārskatiem

Latvija ir Ekonomiskās sadarbības un attīstības organizācijas (ESAO) Pārskatāmības un informācijas apmaiņas Globālā foruma dalībniece kopš 2012.gada un ESAO dalībvalsts - kopš 2016.gada 1.jūlija.

2014.gadā Latvija ir pievienojusies ESAO Daudzpusējai Konvencijai par savstarpējo administratīvo palīdzību nodokļu jomā, kas veicina starptautisko sadarbību un nodrošina informācijas apmaiņas veikšanu atbilstoši ESAO starptautiskajam informācijas apmaiņas standartiem.

2016.gadā ESAO izstrādāja un apstiprināja Pārskata par katru valsti ziņošanas prasības, kuru mērķis ir automātiska informācijas apmaiņa starp valstu nodokļu administrācijām par starptautisku uzņēmumu grupu (turpmāk - SUG) pārskatiem, kuros tiktu iekļauta informācija par sastāvā esošajiem uzņēmumiem un to finanšu rādītāju sadalījumu pa jurisdikcijām.

Kam ir jāiesniedz SUG pārskats par katru valsti?

Latvijas Republikā pienākums sagatavot un iesniegt starptautiskas uzņēmumu grupas (SUG) pārskatu ir Latvijas nodokļu rezidentam, ja tas ir grupas mātes uzņēmums un grupas konsolidētais apgrozījums taksācijas gadā ir vienāds vai lielāks par 750 miljoniem eiro. Ja grupas mātes uzņēmuma nodokļu rezidence ir valsts, ar kuru Latvijai nav tiesiska pamata informācijas apmaiņai vai ja grupas mātes uzņēmums nominē to kā pārskata sniedzošo vienību, tas iesniedz pārskatu Latvijā.

Kā iesniegt SUG pārskatu par katru valsti?

SUG pārskatu iesniedz VID Elektroniskās deklarēšanas sistēmā (EDS), izmantojot veidlapu “Starptautiskas uzņēmumu grupas pārskats par katru valsti” vai augšupielādējot sagatavoto XML datni.

Visi lauki, kas apzīmēti ar “*”, ir obligāti aizpildāmi.

- Starptautiskas uzņēmumu grupas pārskats par katru valsti EDS ziņojuma elektroniskais formāts un tā XML shēmas apraksts

Aizpildot SUG pārskatu, tā I daļas 2. ailē “Ieņēmumi – saistītās puses” norādāmi ieņēmumi, kas gūti no II daļā norādītājām starptautiskās uzņēmumu grupas sastāvā esošām vienībām.

Ja pārskata sagatavošanai izmanto atsevišķu subjektu gada pārskatus, visas summas izsaka euro atbilstoši vidējam maiņas kursam attiecīgajā gadā, ko norāda arī pārskata III daļā.

Kādā termiņā ir jāiesniedz SUG pārskats par katru valsti?

SUG pārskats ir jāiesniedz 12 mēnešu laikā no attiecīgā taksācijas gada beigām.

Kādam nolūkam tiek izmantota SUG pārskatā ietvertā informācija?

Pārskatā iekļauto informāciju VID izmanto, lai izvērtētu augsta līmeņa transfertcenu riskus un citus riskus, kas saistīti ar Latvijas Republikā maksājamo nodokļu bāzes samazināšanu un peļņas novirzīšanu, tostarp, lai izvērtētu risku, ka starptautiskas uzņēmumu grupas dalībnieki neievēro piemērojamo transfertcenu tiesisko regulējumu, un, ja nepieciešams, lai veiktu atbilstošu ekonomisko un statistisko analīzi, kā arī nodokļu kontroles pasākumos saistībā ar pārbaudēm par starptautiskas uzņēmumu grupas transfertcenu noteikšanu vai citiem nodokļu jautājumiem.

Kā arī VID 15 mēnešu laikā pēc tā starptautiskās uzņēmumu grupas fiskālā gada pēdējās dienas, uz kuru attiecas pārskats, nodrošina no pārskatu sniedzošā subjekta saņemtās informācijas nosūtīšanu tās iesaistītās valsts kompetentajai iestādei, kurā, pamatojoties uz pārskatā norādīto informāciju, viena vai vairākas starptautiskās uzņēmumu grupas sastāvā esošās vienības ir rezidenti nodokļu vajadzībām vai kurā tām piemēro nodokli par saimnieciskās darbības veikšanu ar pastāvīgas pārstāvniecības starpniecību.

Kad starptautiskā uzņēmumu grupa nav pakļauta vietējai ziņošanai Latvijā?

Ja Galīgā mātes uzņēmuma jurisdikcija ir ieviesusi ziņošanas slieksni gandrīz vai vienādu ar EUR 750 milj. eiro, kas ir ekvivalents iekšzemes valūtā, ar noteikto valūtas kursu kāds tas bija uz 2015. gada janvāri, un grupas konsolidētā apgrozījuma summa nepārsniedz šo minēto slieksni noteiktajā valūtā, VID uzskata, ka tādā gadījumā starptautiskā uzņēmumu grupa nav pakļauta vietējai ziņošanai Latvijā.

Kad ir jāsniedz paziņojums par SUG pārskata iesniedzēju?

Latvijas nodokļu rezidentam, kura SUG mātes vai aizstājējmātes uzņēmumam ir pienākums sniegt pārskatu savā jurisdikcijā, ir pienākums sniegt VID informāciju par pārskata sniedzošo vienību – nosaukumu, identifikācijas numuru, rezidenci nodokļu vajadzībām un taksācijas gadu, par kuru tiks sniegts pārskats.

Paziņojums ir sniedzams, izmantojot VID EDS pieejamo veidlapu “Paziņojums par Starptautiskās uzņēmumu grupas pārskata iesniedzēju” līdz tekošā taksācijas gada pēdējai dienai.

Likumdošana

Nacionālā līmenī:

Likuma “Par nodokļiem un nodevām” 15.panta devītā daļa

Starptautiskā līmenī:

Likums "Par Konvenciju par savstarpējo administratīvo palīdzību nodokļu jomā"

Kur vērsties jautājumu gadījumā?

Lai veicinātu efektīvāku un ātrāku saziņu saistībā par starptautiskas uzņēmumu grupas pārskata iesniegšanu, aicinām sazināties ar VID, rakstot uz AEOI.LV@vid.gov.lv

| Līgums | Pieņemts | Stājas spēkā |

|---|---|---|

| 16.01.2025. | 28.04.2025. | |

| 12.04.2021. | 12.04.2021. | |

| 27.05.2019. |

Līguma 8.sadaļas 1.apakšpunktā noteiktajā kārtībā |

|

| 20.12.2018. | Līguma 7.sadaļas 1. apakšpunktā noteiktajā kartībā | |

| Nolīgums starp Eiropas Savienību un Norvēģijas Karalisti “Par administratīvo sadarbību, krāpšanas apkarošanu un prasījumu piedziņu pievienotās vērtības nodokļa jomā” | 06.02.2018. | 01.09.2018. |

| 19.10.2016. | Līguma 8.sadaļas 2.punktā noteiktajā kartībā | |

| 21.06.2017. | 21.06.2017. | |

| 29.10.2014. | Līguma 7.sadaļas 2.1. apakšpunktā noteiktajā kartībā | |

|

16.10.1998. |

01.01.1999. |

|

| 16.03.2006. | 31.03.2006. | |

|

16.10.1998. |

27.10.1998. |

|

|

29.02.1996. |

16.05.1996. |

|

|

28.11.2013. |

01.03.2014. |

|

|

28.02.2013. |

04.10.2013. |

|

|

16.11.2000. |

01.01.2005. |

|

|

22.06.1995. |

17.11.1995. |

|

|

20.06.2002. |

01.01.2003. |

|

|

12.09.2002. |

15.10.2003. |

|

|

03.06.1999. |

01.01.2000. |

|

|

15.01.1998. |

01.01.1999. |

|

|

19.09.1996. |

01.01.1997. |

|

|

14.09.1995. |

01.01.1996. |

|

|

01.02.1996. |

01.01.1997. |

|

|

16.10.2003. |

01.01.2004. |

|

|

31.08.1995. |

01.01.1996. |

|

|

26.10.2001. |

01.01.2002. |

|

|

19.09.1996. |

01.01.1997. |

|

Līgumi par nodokļu dubultās uzlikšanas un nodokļu nemaksāšanas novēršanu |

Pieņemts |

Stājas spēkā |

|---|---|---|

| Albānija | 21.02.2008 | 10.12.2008 |

| Amerikas Savienotās Valstis | 15.01.1998 | 30.12.1999 |

| Apvienotie Arābu Emirāti | 11.03.2012 | 11.06.2012 |

| Armēnija | 15.03.2000 | 26.02.2001 |

| Austrija | 14.12.2005 | 16.05.2007 |

| Azerbaidžāna | 03.10.2005 | 19.04.2006 |

| Baltkrievija | 07.09.1995 | 31.10.1996 |

| Beļģija | 21.04.1999 | 07.05.2003 |

| Bulgārija | 04.12.2003 | 18.08.2004 |

| Čehija | 25.10.1994 | 01.01.1996 |

| Dānija | 10.12.1993 | 01.01.1994 |

| Dienvidkoreja | 15.06.2008 | 26.12.2009 |

| Francija | 14.04.1997 | 01.05.2001 |

| Grieķija | 27.03.2002 | 07.03.2005 |

| Gruzija | 13.10.2004 | 04.04.2005 |

| Gruzija - protokols, ar ko groza Latvijas - Gruzijas 13.10.04. nodokļu konvenciju | 29.05.2012 | 27.11.2012 |

| Honkonga | 13.04.2016 | 24.11.2017 |

| Horvātija | 19.05.2000 | 27.02.2001 |

| Igaunija | 11.02.2002 | 21.11.2002 |

| Indija | 18.09.2013 | 28.12.2013 |

| Islande | 19.10.1994 | 01.01.1996 |

| Itālija | 21.05.1997 | 16.06.2008 |

| Izraēla | 20.02.2006 | 13.07.2006 |

| Īrija | 13.11.1997 | 18.12.1998 |

| Japāna | 18.01.2017 | 05.07.2017 |

| Kanāda | 26.04.1995 | 01.01.1996 |

| Katara | 26.09.2014 | 01.06.2015 |

| Kazahstāna | 06.09.2000 | 02.12.2002 |

| Kipra | 24.05.2016 | 27.10.2016 |

| Kirgīzija | 07.12.2006 | 04.03.2008 |

| Kosova | 14.10.2021 | 09.11.2021 |

| Krievija apturēta nodokļu konvencijas darbība (16.05.2022.) | 20.12.2010 | 06.11.2012 |

| Kuveita | 09.11.2009 | 25.04.2013 |

| Ķīnas Tautas Republika | 07.06.1996 | 27.01.1997 |

| Ķīnas Tautas Republika - protokols, ar ko groza Latvijas - Ķīnas 07.06.96. nodokļu konvenciju | 24.08.2011 | 19.05.2012 |

| Lielbritānija | 08.05.1996 | 30.12.1996 |

| Lietuva | 17.12.1993 | 30.12.1994 |

| Luksemburga | 14.06.2004 | 14.04.2006 |

| Maķedonija | 08.12.2006 | 25.04.2007 |

| Malta | 22.05.2000 | 24.10.2000 |

| Maroka | 24.07.2008 | 25.09.2012 |

| Meksika | 20.04.2012 | 02.03.2013 |

| Melnkalne | 22.11.2005 | 19.05.2006 |

| Moldova | 25.02.1998 | 01.01.1999 |

| Nīderlande | 14.03.1994 | 29.05.1995 |

| Norvēģija | 19.07.1993 | 01.01.1994 |

| Polija | 17.11.1993 | 30.11.1994 |

| Portugāle | 19.06.2001 | 07.03.2003 |

| Rumānija | 25.03.2002 | 28.11.2002 |

| Saūda Arābijas Karaliste | 20.02.2020. | 19.03.2020. |

| Serbija | 22.11.2005 | 19.05.2006 |

| Singapūra | 06.10.1999 | 18.02.2000 |

| Singapūra - Otrais protokols, ar ko groza Latvijas - Singapūras 06.10.99. parakstīto nodokļu konvenciju | 20.04.2017 | 03.08.2018. |

| Slovākija | 11.03.1999 | 12.06.2000 |

| Slovēnija | 17.04.2002 | 18.11.2002 |

| Somija | 23.03.1993 | 01.01.1994 |

| Spānija | 04.09.2003 | 14.12.2004 |

| Šveice | 31.01.2002 | 18.12.2002 |

| Šveice - protokols, ar ko groza Latvijas - Šveices 31.01.02. nodokļu konvenciju | 02.11.2016 | 03.09.2018. |

| Tadžikistāna | 09.02.2009 | 29.10.2009 |

| Turcija | 03.06.1999 | 23.12.2003 |

| Turkmenistāna | 11.09.2012 | 04.12.2012 |

| Ukraina | 21.11.1995 | 01.01.1997 |

| Ungārija | 14.05.2004 | 22.12.2004 |

| Uzbekistāna | 03.07.1998 | 23.10.1998 |

| Vācija | 21.02.1997 | 26.09.1998 |

| Vācija - protokols, ar ko groza Latvijas – Vācijas 21.02.97. parakstīto nodokļu konvenciju | 29.09.2022 | 23.06.2024 |

| Vjetnama | 19.10.2017 | 06.08.2018 |

| Zviedrija | 05.04.1993 | 01.01.1994 |

| VID noslēgtie savstarpējās administratīvās palīdzības līgumi saskaņā ar divpusējajām nodokļu konvencijām par nodokļu dubultās uzlikšanas un nodokļu nemaksāšanas novēršanu | |

|---|---|

FATCA informācijas apmaiņa

2014.gada 27.jūnijā starp Latvijas Republikas valdību un Amerikas Savienoto valstu valdību tika noslēgts līgums par starptautisko nodokļu pienākumu izpildes uzlabošanu un likuma par ārvalstu kontu nodokļu pienākumu izpildi (FATCA) ieviešanu (turpmāk – FATCA līgums).

Latvijas finanšu iestādēm, kuras atbilst FATCA līgumā norādītajai finanšu iestādes definīcijai, līdz katra gada 31.jūlijam, kas seko pārskata periodam, ir jāsniedz Valsts ieņēmumu dienestam (turpmāk – VID) datus par Amerikas Savienoto valstu (turpmāk – ASV) rezidentu finanšu kontiem FATCA XML ziņojumu veidā (Ministru kabineta 2015.gada 24.marta noteikumu Nr.134 “Kārtība, kādā Valsts ieņēmumu dienestam sniedz informāciju likumā "Par Latvijas Republikas valdības un Amerikas Savienoto Valstu valdības līgumu par starptautisko nodokļu pienākumu izpildes uzlabošanu un likuma par ārvalstu kontu nodokļu pienākumu izpildi (FATCA) ieviešanu" noteikto prasību izpildes nodrošināšanai” 5.punkts).

VID piecu darbdienu laikā pēc Latvijas finanšu iestādes pieprasījuma nodrošina WEB servisa lietotāja tiesību piešķiršanu Latvijas finanšu iestādei (MK noteikumu Nr.134 4.punkts).

Likumdošana

Likuma “Par nodokļiem un nodevām” 15.panta ceturtā daļa.

Kredītiestāžu likuma 63.panta pirmā daļa 112. punkts.

FATCA ziņojumu tehniskās prasības

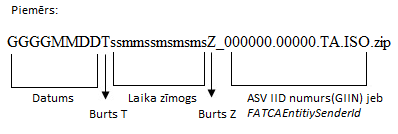

FATCA ziņojuma datnes nosaukums jāveido saskaņā ar sekojošu struktūru: Datums, Universālā koordinētais laiks (turpmāk - UKL) zīmogs un sūtītāja GIIN (ASV piešķirtais Globālais starpnieka identifikācijas numurs ( FATCAEntitySenderId)) jeb UTC_FATCAEntitySenderId.zip.

Kurā:

Laika zīmoga formāts ir GGGGMMDDTssmmssmsmsmsZ,

GGGG - gads,

MM - mēnesis,

DD - diena,

T - burts, kas atdala laiku no datuma,

ss - stundas (24 stundu formātā),

mm - minūtes,

ss - sekundes,

msmsms - milisekundes,

Z - UKL apzīmējums.

Piemēram, 20191016T063116402Z_ZJXIXC.99999.SL.428.zip.

FATCA ziņojumu formātam ir jāatbilst ASV Iekšējo ieņēmumu dienesta (turpmāk – ASV IID) mājas lapā publicētai FATCA XML shēmai.

FATCA ziņojumu formāts ir saistošs gan ziņojumiem, kas satur informāciju par kontiem, par kuriem jāsniedz ziņojums, gan nulles ziņojumiem. Pārskata periodā finanšu iestāde sagatavo FATCA ziņojumu vienas XML datnes formātā. Ziņojums jebkurā citā formātā netiks pieņemts un tiks noraidīts.

Lai pārliecinātos, ka Jūsu sagatavotais FATCA XML ziņojums atbilst FATCA XML ziņojuma tehniskajām prasībām, iesakām izmantot šādu ASV Iekšējā Ieņēmumu dienesta publiski pieejamo informāciju:

Vēršam uzmanību, ka sākot ar 2017.gada 1.janvāri VID ir iesniedzami FATCA XML ziņojumi, kuri sagatavoti atbilstoši FATCA XML shēmas 2.0 versijai.

(!) Finanšu iestādei ir jāpārliecinās, ka FATCA XML ziņojums satur tikai vienu GIIN (ASV piešķirtais Globālais starpnieka identifikācijas numurs) numuru. FATCA XML ziņojumi, kas satur divus un vairāk GIIN numurus netiks pieņemti un tiks noraidīti.

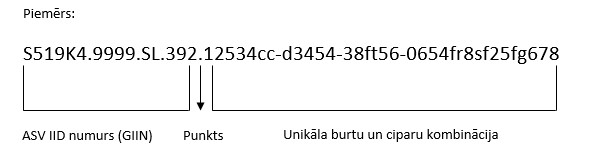

Ziņojuma ieraksta identifikatoram DocRefID jābūt aizpildītam formātā “ReportingGIIN>.<UniqueValue”, kur < ReportingGIIN > ir ASV IID piešķirtais identifikācijas numurs un <UniqueValue> ir unikāla burtu un ciparu kombinācija, kura nedrīkst būt īsāka par 21 un garāka par 200 simboliem.

Ziņojuma ieraksta identifikators DocRefID drīkst saturēt latīņu alfabēta burtus un tā pirmā daļa (ReportingGIIN) drīkst saturēt simbolu “.”, bet otrā daļa (UniqueValue) simbolu “-“. Ja ziņojuma ieraksta identifikators DocRefID saturēs neatļautas rakstu zīmes un simbolus, ziņojums tiks noraidīts.

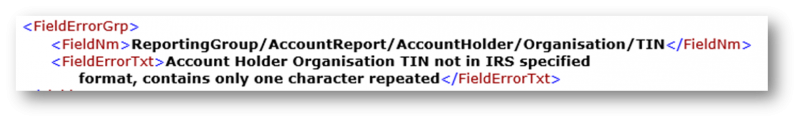

FATCA XML ziņojumu kļūdas

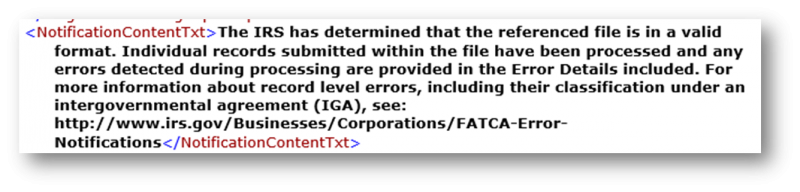

Gadījumā, ja ir konstatēts, ka FATCA XML ziņojumā norādītā informācija ir kļūdaina, nepilnīga vai citādi neatbilst FATCA līgumam, ASV IID informē par to VID. VID ne vēlāk kā 20 darbdienu laikā pēc informācijas saņemšanas nosūta Latvijas finanšu iestādei ASV IID paziņojumu par nepieciešamajiem labojumiem, izmantojot VID Elektroniskās deklarēšanas sistēmu (turpmāk – EDS) (MK noteikumu Nr.134 13.punkts).

Nelielas un administratīvas kļūdas atbilstoši FATCA līgumam

ASV IID informē VID, ja Latvijas finanšu iestādes FATCA XML ziņojumā ir konstatētas nelielas un administratīvas kļūdas.

Nelielu un administratīvu kļūdu piemēri:

- datu lauki ir tukši vai aizpildīti daļēji;

- izmantots neatbilstošs formāts;

- informācija ir bojāta.

Latvijas finanšu iestāde, saņemot informāciju no VID par kļūdām, atkārtoti 40 darbadienu laikā iesniedz pieprasīto vai laboto informāciju elektroniskā veidā, izmantojot WEB servisu, ja ASV IID paziņo par neatbilstībām FATCA XML shēmas prasībās, vai EDS, ja pieprasītā informācija iesniedzama rakstveidā (MK noteikumu Nr.134 14.punkts).

Saskaņā ar FATCA līgumu, pieprasītās vai labotās informācijas nesniegšanas gadījumā, kā arī turpinot kļūdainas un nepilnīgas informācijas iesniegšanu, ASV IID nelielas un administratīvas kļūdas var uzskatīt par ievērojamu neatbilstību (detalizēti skatīt zemāk sadaļā “Ievērojama neatbilstība atbilstoši FATCA līgumam”).

Detalizēts apraksts par kļūdas paziņojumos ietverto informāciju ir pieejams ASV IID mājas lapā publicētajā informācijā:

- International Compliance Management Model (ICMM) Notifications User Guide;

- FAQ - Biežāk uzdotie jautājumi saistībā ar ICMM.

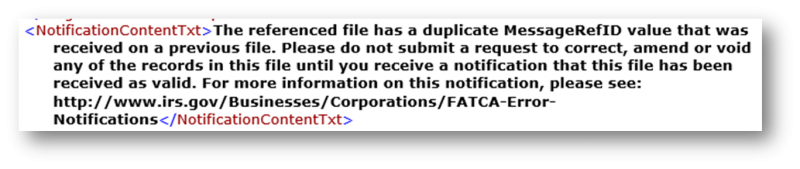

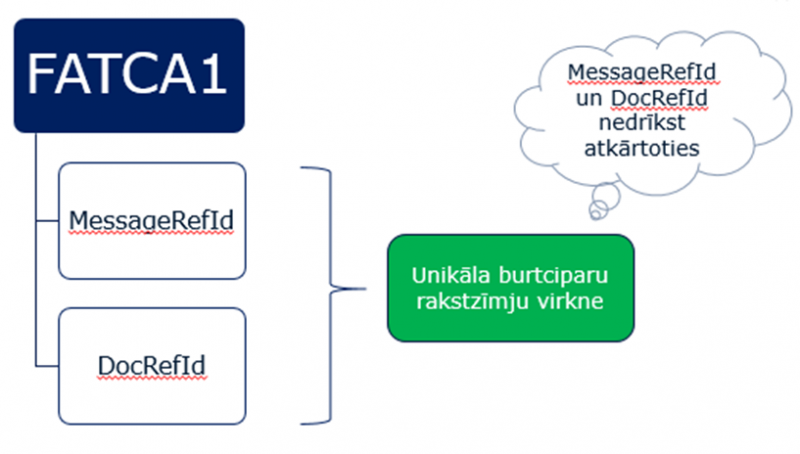

Unikāls identifikators MessageRefId un katrā DocRefId laukā

ASV IID informē, ka sūtot sākotnējo ziņojumu (DocTypeIndic FATCA1) Latvijas finanšu iestādēm ir jāņem vērā tas, ka gan MessageRefId laukā, gan arī katrā DocRefId laukā ir jāiekļauj unikālu, derīgu burtciparu rakstzīmju virkni, kas nav tikusi izmantota nevienā no iepriekš sūtītajiem ziņojumiem, tajā skaitā, nevienā no iepriekšējos gados sūtītajos ziņojumos. Pretējā gadījumā, Latvijas finanšu iestādes saņems kļūdu atbildes ziņojumā uz nosūtīto FATCA XML ziņojumu.

(!) Kļūdas paziņojuma teksts norāda tikai uz atkārtojošos MessageRefId identifikatoru, bet VID vērš uzmanību, ka šis kļūdas paziņojums var nozīmēt arī atkārtojošos DocRefId laukus.

Korekciju ziņojumu iesniegšanas secība un kļūdas ziņojuma ierakstu līmenī

VID norāda, ka ir situācijas, kad uz Latvijas finanšu iestādes nosūtīto ziņojumu no ASV IID tiek saņemta atbilde, ka ziņojums ir derīgs, bet ir nepieciešami labojumi ziņojuma individuālo ierakstu līmenī.

Šādos gadījumos Latvijas finanšu iestādei ir nepieciešams veikt labojumus ziņojumos. Zemāk norādīta ziņojumu labošanas un iesniegšanas secība:

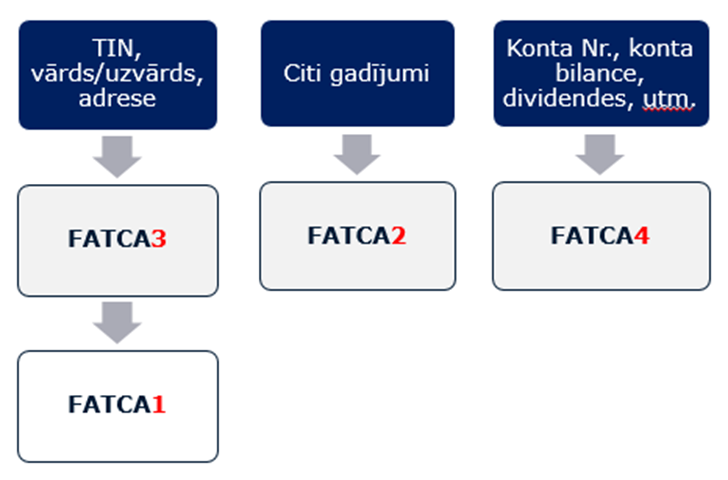

Ja labojumi iepriekš nosūtītajā ziņojumā nepieciešami laukos - TIN, vārds/uzvārds un adrese, tad šajā gadījumā ir, pirmkārt, jāiesniedz FATCA3 ziņojums, kas atsauc/dzēš iepriekš nosūtītā ziņojuma konkrētos kļūdainos ierakstus, savukārt, pēc FATCA3 ziņojuma iesniegšanas, ir jāiesniedz jauns FATCA1 ziņojums, ietverot korektu informāciju.

Ja ir konstatētas izmaiņas kādā no laukiem - konta numurs, konta bilance, dividendes utml., ir jāiesniedz izmaiņu ziņojums FATCA4.

Citos gadījumos, kad tiek saņemts paziņojums par kļūdām individuālo ierakstu līmenī, ir jāiesniedz korekciju ziņojumu FATCA2.

Papildus informācija ir pieejama ASV IID mājas lapā publicētajā informācijā un FATCA XML shēmas 24.lpp.

Izmaiņas saistībā ar TIN numuriem

(!) Ievērojot FATCA līguma nosacījumus, Latvijas finanšu iestādēm iesniedzot FATCA datus par 2017.gadu un turpmākiem gadiem, tiek noteikta obligāta prasība sniegt informāciju par katras norādītās ASV personas nodokļu maksātāja numuru (TIN).

Ja personai nav ASV TIN, un nav arī bijusi obligāta prasība to iegūt, tad šādos gadījumos, Latvijas finanšu iestādēm sastādot ziņojumu, ir iespējams izmantot ārvalstu nodokļu maksātāju numurus, t.sk. Latvijas. Par to kā sastādīt ziņojumu izmantojot ārvalsts nodokļu maksātāju numurus, detalizētāku aprakstu skatīt ASV IID mājas lapā publicētajā informācijā:

(!) Latvijas finanšu iestādēm ir jāņem vērā, ka, ja konkrētai personai ir, ir bijis vai ir obligāta prasība iegūt ASV TIN, tad Latvijas finanšu iestādei šī informācija ir jāiegūst un Latvijas finanšu iestāde ir atbildīga par derīga TIN iegūšanu. Līdz ar to, šādos gadījumos nav pieļaujams izmantot citu valstu nodokļu maksātāja numurus.

ASV IID informē ka, ja Finanšu iestādei neizdosies iegūt ASV TIN iepriekšpastāvējušiem kontiem FATCA ziņojumos par 2022., 2023. un 2024. taksācijas gadiem, tad ASV IID to neatzīs par ievērojamu neatbilstību atbilstoši FATCA līgumam, ja tiks ievērotas šādas prasības:

- FATCA ziņojumā tiks norādīts dzimšanas datums par katru konta turētāju, kas ir fiziska un kontrolējoša persona, kuras ASV TIN nav iegūts un norādīts;

- Sākot ar 2023. gadu, un turpmāk ikgadu tiks pieprasīts no katra konta turētāja trūkstošais(-ie) ASV TIN atbilstoši šādiem nosacījumiem:

- Pēc Finanšu iestādes pamatota lēmuma izmantots efektīvākais saziņas kanāls, lai komunicētu ar konta turētāju;

- Saziņā norādīts:

- ASV Valsts departamenta FATCA biežāk uzdoto jautājumu tīmekļa vietne: Joint Foreign Account Tax Compliance Act (FATCA) FAQ (state.gov) vai tās kopija, kas satur minētās tīmekļa vietnes biežāk uzdotos jautājumus; vai

- ASV IID norādītās atvieglojuma procedūras noteiktiem bijušajiem ASV pilsoņiem tīmekļa vietne: https://www.irs.gov/individuals/international-taxpayers/relief-procedures-for-certain-former-citizens vai tās kopijas;

- Sākot ar 2023. gadu, un turpmāk ikgadu tiks veikta elektronisko datu meklēšanu attiecībā uz visiem trūkstošajiem nepieciešamajiem ASV TIN attiecīgajā datu uzglabāšanas sistēmā, kas ir katras Finanšu iestāde pārvaldībā;

- Norādīts precīzs TIN kods katram kontam, kuram trūkst ASV TIN. Sniedzot FATCA ziņojumu par 2023. un 2024. taksācijas gadu, šis nosacījums var tikt izpildīts, izmantojot TIN kodus, ko ASV IID izdevis 2023.gada janvārī, kas pieejami šeit: Frequently Asked Questions FAQs FATCA Compliance Legal | Internal Revenue Service (irs.gov).

Savukārt, ja Finanšu iestādei neizdosies iegūt ASV TIN iepriekšpastāvējušiem kontiem FATCA ziņojumos par 2025., 2026. un 2027. taksācijas gadiem, tad ASV IID to neatzīs par ievērojamu neatbilstību atbilstoši FATCA līgumam, ja papildus iepriekš minētajām prasībām vēl tiks ievērotas šādas prasības: - Katram kontam, kuram trūkst ASV TIN, tiks norādīts ārvalstu nodokļu maksātāja identifikācijas numurs (vai funkcionāls ekvivalents), ko nodokļu maksātājam piešķīrusi tā dzīvesvietas valsts, ja tāds ir pieejams datu uzglabāšanas sistēmā, kas ir katras Finanšu iestāde pārvaldībā;

- Tiks norādīta konta turētāja dzīvesvietas pilsētu un valsts, izmantojot "AddressFix" formātu.

(!) Iepriekš minētās prasības attiecas par TIN kodu iegūšanu iepriekšpastāvējušiem kontiem. Finanšu iestādei ir nepieciešams dokumentēt veiktos pasākumus un ieviestās procedūras šo prasību izpildei, tāpat kā dokumentēt to, ka šīs prasības ir ievērotas līdz 2031.gada beigām.

ASV IID paziņojums par Ārvalstu finanšu iestādes pagaidu atvieglojumu ASV nodokļu maksātāja identifikācijas numuram FATCA ziņojumiem par 2022., 2023., 2024.taksācijas gadiem pieejams šeit:

https://www.irs.gov/pub/irs-drop/n-23-11.pdf

ASV IID paziņojums par Ārvalstu finanšu iestādes pagaidu atvieglojuma pagarinājumu ASV nodokļu maksātāja identifikācijas numuram FATCA ziņojumiem par 2025., 2026., 2027.taksācijas gadiem pieejams šeit:

https://www.irs.gov/pub/irs-drop/n-24-78.pdf

Vēršam uzmanību, ka izmantojot ASV IID izdotos TIN kodus, kas minēti 4.punktā, atbildes ziņojumā tiks ģenerēts kļūdas paziņojums, informējot, ka ieraksts nav derīgs. Tādā gadījumā, ja attiecīgais ASV IID izdotais TIN kods ir izmantots FATCA ziņošanas prasību izpildei atbilstoši tā būtībai, tad FATCA korekcijas ziņojums atbildē uz šo kļūdas paziņojumu nav jāsniedz. Citos gadījumus aicinām izvērtēt apstākļus un rīkoties atbilstoši noteiktajām FATCA ziņošanas prasībām.

Ievērojama neatbilstība atbilstoši FATCA līgumam

ASV IID informē VID, ja ir konstatēts, ka, saistībā ar Latvijas finanšu iestādi, kurai būtu jāsniedz ziņojumi, pastāv ievērojama neatbilstība FATCA līgumam.

Ievērojamas neatbilstības piemēri:

- nekorektas informācijas par finanšu kontiem sniegšana ar nodomu;

- pieprasītās informācijas nesniegšana tīši vai nolaidības dēļ;

- neprecīzas vai nekorektas informācijas sniegšana par finanšu iestādi;

- atkārtota FATCA ziņojuma neiesniegšana vai sniegšanas termiņa atkārtota kavēšana.

Atbilstoši FATCA līguma nosacījumiem, ja Latvijas finanšu iestāde, kurai ir pienākums sniegt FATCA datus, neievēro FATCA ziņošanas prasības, maksājumiem no ASV uz attiecīgo finanšu iestādi tiks piemērots 30 % ieturējums.

Informācijas atjaunošanas datums: 28.12.2024.

Izmaiņas ar 2026. gada 1. janvāri

No 2026. gada 1. janvāra stājas spēkā izmaiņas automātiskajā informācijas apmaiņā par nerezidentu finanšu kontiem (CRS), savukārt CRS ziņojumu iesniegšana ar paplašinātajiem datu elementiem saskaņā ar jauno CRS formātu sāksies no 2027. gada. Tādejādi ir veikti grozījumi likumā “Par nodokļiem un nodevām”, kā arī grozījumi Ministru kabineta 2016.gada 5.janvāra noteikumos Nr.20 “Kārtība, kādā finanšu iestāde izpilda finanšu kontu pienācīgas pārbaudes procedūras un sniedz Valsts ieņēmumu dienestam informāciju par finanšu kontiem” un aktualizēts iesaistīto valstu saraksts. Plašāku informāciju par izmaiņām, iesaistīto valstu sarakstu, kas piemērojams, sākot ar 2026. gada 1. janvāri, un normatīvajiem aktiem lūdzam skatīt zemāk:

- Apkopojums par izmaiņām saistībā ar CRS paplašinājumu

- Aktualizētais iesaistīto valstu saraksts

- Normatīvo aktu grozījumi:

- Ministru kabineta 2025. gada 9. decembra noteikumi Nr. 725 “Grozījumi Ministru kabineta 2016. gada 5. janvāra noteikumos Nr. 20 “Kārtība, kādā finanšu iestāde izpilda finanšu kontu pienācīgas pārbaudes procedūras un sniedz Valsts ieņēmumu dienestam informāciju par finanšu kontiem””

- Grozījumi likumā “Par nodokļiem un nodevām”

- Oficiālajā izdevumā “Latvijas Vēstnesis” publicētais Iesaistīto valstu saraksts

Informācijas apmaiņa par nerezidentu finanšu kontiem (CRS)

Latvija kopš 2012. gada ir Ekonomiskās sadarbības un attīstības organizācijas (turpmāk - ESAO) Globālā foruma par pārskatāmību un informācijas apmaiņu dalībvalsts, un kopš 2016. gada – pilntiesīga ESAO dalībniece. 2014. gadā Latvija pievienojās ESAO daudzpusējai konvencijai par administratīvo sadarbību nodokļu jomā, kas veicina starptautisku informācijas apmaiņu.

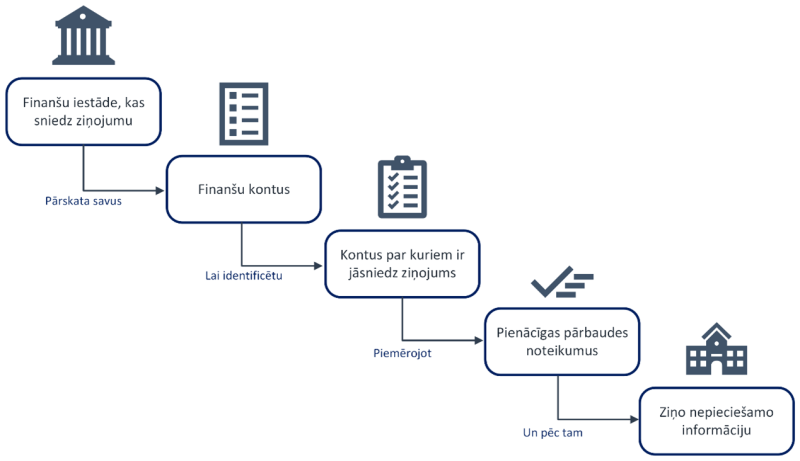

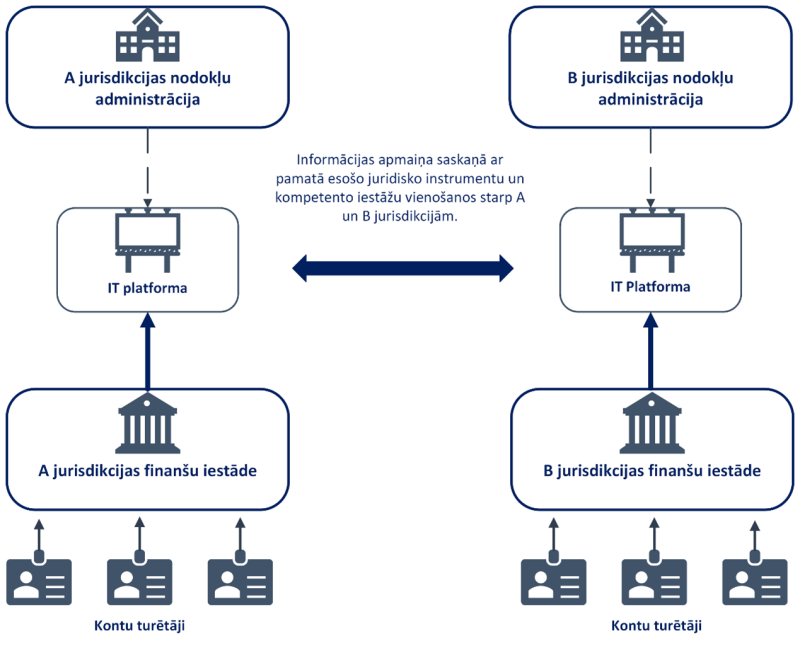

2014. gadā ESAO ieviesa Globālo ziņošanas standartu (turpmāk - CRS), kas paredz automātisku informācijas apmaiņu starp valstīm par finanšu kontiem, kas pieder citu valstu rezidentiem – gan fiziskām, gan juridiskām personām. Šajā apmaiņā tiek ietverta informācija par patiesā labuma guvēju, procentu maksājumiem, dividendēm, konta atlikumiem, ienākumiem no apdrošināšanas produktiem, procentiem no finansiālajiem ieguldījumiem. Sākot 2017.gada CRS ziņošanai piekritīgās Latvijas finanšu iestādes ziņo CRS informāciju Valsts ieņēmumu dienestam reizi gadā.

Kam ir jāiesniedz CRS ziņojums?

CRS ziņojumu sagatavo un iesniedz Valsts ieņēmumu dienestam Latvijas finanšu iestādes, kuras atbilst likumā Par nodokļiem un nodevām 71.pantā minētajam.

Pienākums attiecībā uz informācijas par kontu iegūšanu un apstrādi, kā arī par ziņojuma sniegšanu attiecas uz:

- jebkuru finanšu iestādi, kas ir rezidents Latvijas Republikā, izņemot šīs finanšu iestādes filiāles, kas atrodas ārpus Latvijas Republikas;

- jebkuras finanšu iestādes, kas nav rezidents Latvijas Republikā, filiāli, ja šī filiāle atrodas Latvijas Republikā.

Vēršam uzmanību, ka saskaņā ar spēkā esošo regulējumu finanšu iestāde pēc jauna konta atvēršanas nepieļauj jebkādu līdzekļu kustību un darījumus saistībā ar kontu līdz brīdim, kad iegūts tāds klienta paša sniegts apliecinājums par nodokļu rezidenci, uz kuru var paļauties. Tas nozīmē, ka jaunā kontā var būt finanšu līdzekļi tikai pēc tam, kad finanšu iestāde ir ieguvusi tādu klienta paša sniegtu apliecinājumu par nodokļu rezidenci, uz kuru var paļauties, un līdz ar to ir atļāvusi līdzekļu kustību un darījumus šajā kontā.

Minētais neattiecas uz tiem izņēmuma gadījumiem, uz kuriem neattiecas arī līdzekļu kustības un darījumu aizliegums (izņēmumi noteikti likuma “Par nodokļiem un nodevām” 99.panta 1.2 daļā).

Kādā termiņā, kur un kā ir jāiesniedz CRS ziņojums?

Latvijas finanšu iestādes elektroniski iesniedz informāciju par citu iesaistīto valstu rezidentu finanšu kontiem Valsts ieņēmumu dienestā līdz pārskata periodam (kalendāra gads, par kuru sniedz informāciju) sekojošā gada 31. jūlijam.

Informācijas apmaiņa starp Valsts ieņēmumu dienestu un finanšu iestādēm notiek elektroniski, izmantojot Valsts ieņēmumu dienesta nodrošināto risinājumu, kas paredzēts automatizētai informācijas apmaiņai ar finanšu iestādēm tiešsaistes režīmā (WEB serviss) CRS XML ziņojuma veidā atbilstoši Ministru kabineta 2016.gada 5.janvāra noteikumu Nr.20 “Kārtība, kādā finanšu iestāde izpilda finanšu kontu pienācīgas pārbaudes procedūras un sniedz Valsts ieņēmumu dienestam informāciju par finanšu kontiem” 60.punktam.

CRS ziņojums ir iesniedzams atbilstoši

Kādā termiņā VID veic CRS informācijas apmaiņu ar iesaistītajām valstīm?

Valsts ieņēmumu dienests nodrošina no finanšu iestādēm saņemtās informācijas nosūtīšanu iesaistīto valstu kompetentajām iestādēm par šo valstu rezidentu finanšu kontiem finanšu iestādēs līdz pārskata periodam sekojošā gada 30. septembrim.

Kas ir jādara, lai iesniegtu CRS ziņojumu?

Finanšu iestādei vispirms ir jāpieprasa piekļuve un jāsagatavo autentifikācijas sertifikāts. Instrukciju ar veicamajām darbībām aicinām skatīt zemāk.

Pēc autentifikācijas sertifikāta sagatavošanas VID sazināsies ar konkrēto finanšu iestādi un sniegs informāciju par turpmāko iesniegšanas procesu.

Kādi ir CRS ziņojumu veidi un instrukcija to sagatavošanai

CRS pastāv trīs ziņojumu veidi:

- Sākotnējais CRS ziņojums (ziņojuma tips CRS701)

Sākotnējais CRS ziņojums ir iesniedzams, kad Latvijas finanšu iestāde ir ziņojami citu iesaistīto valstu rezidentu finanšu konti un ziņojums tiek sniegts pirmo reizi par attiecīgo taksācijas gadu. Papildus sākotnējais CRS ziņojums var tikt iesniegts gadījumos, kad pirmreizēji informācija par nerezidentu finanšu kontiem ir noziņota, bet ir konstatēts, ka ir nepieciešams sniegt informāciju par citiem iepriekš nenoziņotiem (iztrūkstošiem) nerezidentu finanšu kontiem. Kā arī gadījumos, kad datu apjoma dēļ nav iespējams iesniegt visu ziņojamo informāciju viena CRS sākotnējā ziņojuma ietvaros, Finanšu iestāde var iesniegt vairākus sākotnējos CRS ziņojums par attiecīgo pārskata periodu.

Papildu vadlīnijas par tehniskajām niansēm aicinām skatīt instrukcijā CRS ziņojumu sagatavošana 1. nodaļa

- Korekciju CRS ziņojums (ziņojuma tips CRS702)

CRS korekciju ziņojums ir iesniedzams vienīgi gadījumos, ja ir nepieciešams labot/anulēt iepriekš iesniegtos datus.

Papildu vadlīnijas par tehniskajām niansēm aicinām skatīt instrukcijā CRS ziņojumu sagatavošana 2. nodaļa

- Nulles CRS ziņojums (ziņojuma tips CRS703)

CRS nulles ziņojums ir iesniedzams gadījumos, kad finanšu iestādei nav ziņojamu nerezidentu finanšu kontu.

Papildu vadlīnijas par tehniskajām niansēm aicinām skatīt instrukcijā CRS ziņojumu sagatavošana 3. nodaļa

*XML dokumenta atvēršanai iesakām izmantot Notepad vai Notepad++ ar plugin Pretty Print.

Kā pārliecināties, ka CRS ziņojums ir iesniegts?

Iesniedzot CRS ziņojumu VID WEB servisā uz finanšu iestādes norādīto kontaktpersonas e-pastu tiks saņemts paziņojums no crs-no-reply@vid.gov.lv, informējot par iesniegtā CRS ziņojuma validācijas statusu.

Veiksmīga validācijas gadījumā paziņojuma tematā būs:

- Testa vidē CRS dati veiksmīgi validēti (testa vidē)

- CRS dati veiksmīgi validēti (produkcijas vidē)

Savukārt konstatētu kļūdu gadījumā paziņojuma tematā būs:

- Testa vidē CRS datos konstatēta kļūda (testa vidē)

- CRS datos konstatēta kļūda (produkcijas vidē)

CRS normatīvie akti

Nacionālā līmenī:

- Ministru kabineta 2016.gada 5.janvāra noteikumi Nr.20 “Kārtība, kādā finanšu iestāde izpilda finanšu kontu pienācīgas pārbaudes procedūras un sniedz Valsts ieņēmumu dienestam informāciju par finanšu kontiem”

- Ministru kabineta noteikumi Nr. 450 “Grozījumi Ministru kabineta 2016. gada 5. janvāra noteikumos Nr. 20 "Kārtība, kādā finanšu iestāde izpilda finanšu kontu pienācīgas pārbaudes procedūras un sniedz Valsts ieņēmumu dienestam informāciju par finanšu kontiem"”

- Likuma “Par nodokļiem un nodevām” XII nodaļa;

- Kredītiestāžu likuma 63.panta pirmā daļa 113.punkts;

Starptautiskā līmenī:

- Globālais ziņošanas standarts Eiropas Savienības dalībvalstīs tiek ieviests, pamatojoties uz Padomes 2014.gada 9.decembra Direktīvu 2014/107/ES.

- Likums "Par Konvenciju par savstarpējo administratīvo palīdzību nodokļu jomā";

- Daudzpusējais kompetento iestāžu nolīgums automātiskajai informācijas apmaiņai par finanšu kontiem

- Grozījumu protokols Eiropas Kopienas nolīgumam, ar kuru nodrošina pasākumus, kas līdzvērtīgi tiem pasākumiem, kuri noteikti Padomes Direktīvā 2003/48/EK par tādu ienākumu aplikšanu ar nodokļiem, kas gūti kā procentu maksājumi par uzkrājumiem ar sekojošām Andoras Firstiste; Lihtenšteinas Firstiste; Monako Firstiste; Sanmarīno Republika; Šveices Konfederācija;

CRS ziņojuma iesniegšanas palīgmateriāli

Sākot no 2021. gada 1. februāra, ziņojumu iesniegšanai jāizmanto ESAO tīmekļvietnē publicētā CRS XML shēmas versija 2.0:

Ekonomiskās sadarbības un attīstības organizācijas publicētie materiāli par Globālo ziņošanas standartu:

Valsts ieņēmumu dienesta sagatavotie materiāli par CRS:

Kur vērsties jautājumu gadījumā?

Lai veicinātu efektīvāku un ātrāku saziņu saistībā par CRS ziņojuma iesniegšanu, aicinām sazināties ar VID, rakstot uz zemāk norādītajām e-pasta adresēm:

- crs.uzraudziba@vid.gov.lv (par normatīvo aktu piemērošanas jautājumiem un pienācīgām pārbaudes procedūrām);

- ip_piekluves@vid.gov.lv (par tehniskiem jautājumiem un turpmākajiem soļiem, CRS ziņojuma iesniegšanai);

- crs.lv@vid.gov.lv (par datu ziņojuma vai nulles ziņojuma (XML formātā) sagatavošanas jautājumiem, saņemtajiem kļūdu paziņojumiem, iesniedzot ziņojumu un citos ar CRS saistītos jautājumos).

Biežāk uzdotie jautājumi

Informācijas apmaiņa par ziņojamām pārrobežu shēmām

Lai nodrošinātu Eiropas Savienības nodokļu administrācijas ar informāciju, kas nepieciešama cīņai pret agresīvu nodokļu plānošanu, tika pieņemta Padomes 2018. gada 25. maija Direktīva (ES) 2018/822, ar ko attiecībā uz obligāto automātisko informācijas apmaiņu nodokļu jomā saistībā ar ziņojamām pārrobežu shēmām groza Direktīvu 2011/16/ES (DAC6). Tā ir vērsta uz tādu shēmu apkarošanu, kuras ir izstrādātas, lai potenciāli savā labā izmantotu dažādu valstu regulējuma atšķirības, kuru rezultātā nodokļu maksātājs iegūst nodokļu priekšrocības, kādas parasti tieši nav paredzētas attiecīgo valstu regulējumā, kā arī tādu shēmu apkarošanu, kuru rezultātā attiecīgajam nodokļu maksātājam izdodas izvairīties no automātiskās informācijas apmaiņas par finanšu kontiem vai arī, izmantojot kuras, nodokļu maksātājam izdodas izvairīties no patiesā labuma guvēja norādīšanas. Ziņošana par iespējami agresīvām pārrobežu nodokļu shēmām un automātiskā informācijas apmaiņa sekmēs taisnīgu nodokļu vidi un godīgu konkurenci.

Kas ir pārrobežu shēma?

Pārrobežu shēma ir nodokļu plānošanas darījums vai struktūra, kurā ir iesaistītas vismaz divas valstis un ir pazīmes, kas var liecināt par iespējamu izvairīšanos no nodokļu nomaksas vai nodokļu priekšrocību izmantošanu.

Kad pārrobežu shēma ir ziņojama?

Ziņojama pārrobežu shēma ir ikviena pārrobežu shēma, kurai ir vismaz viena no pazīmēm, kas norāda uz iespējamu agresīvu nodokļu plānošanu. Pārrobežu shēma kļūst ziņojama, ja tā:

- Ietver vairāk nekā vienu valsti – piemēram, darījums starp uzņēmumiem Latvijā un Igaunijā, vai Latvijā un trešajā valstī (piemēram, Šveicē).

- Atbilst vismaz vienai no noteiktajām pazīmēm, kas var liecināt par potenciāli agresīvu nodokļu plānošanu.

- Atsevišķos gadījumos ziņošanas pienākums var iestāties arī attiecīgajam nodokļu maksātājam, uz kuru attiecas pārrobežu shēma, piemēram, ja nav starpnieka, kam ir pienākums sniegt informāciju Valsts ieņēmumu dienestam, vai ja starpnieks ir zvērināts advokāts un informācijas sniegšana pārkāptu profesionālo noslēpumu.

Kāda informācija ir jāiekļauj pārrobežu shēmā?

Atbilstoši 2020. gada 14. aprīļa Ministru kabineta noteikumiem Nr. 210 “Noteikumi par automātisko informācijas apmaiņu par ziņojamām pārrobežu shēmām” prasībām ziņojumā obligāti jāiekļauj šāda pamatinformācija:

- starpnieku un attiecīgo nodokļu maksātāju identifikācija, tostarp vārds un uzvārds vai nosaukums, dzimšanas datums un vieta, nodokļu rezidence, nodokļu maksātāja identifikācijas numurs, ziņojumu sniedzošās personas loma saistībā ar pārrobežu shēmu un, ja attiecināms, attiecīgā nodokļu maksātāja saistītās personas identificējošā informācija;

- informācija par šo noteikumu 3. nodaļā minētajām pazīmēm, kurām pastāvot ir jāziņo par pārrobežu shēmu;

- kopsavilkums par ziņojamās pārrobežu shēmas saturu, tostarp tās vispārzināmais nosaukums (ja tāds ir) un īss, vispārīgs apraksts par attiecīgo saimniecisko darbību vai shēmām, neizpaužot informāciju, kura satur komercnoslēpumu vai dienesta noslēpumu, kura attiecas uz tirdzniecības procesu vai kuras izpaušana būtu pretrunā ar sabiedrisko kārtību;

- datums, kad ir uzsākts vai tiks uzsākts ziņojamās pārrobežu shēmas īstenošanas pirmais posms;

- informācija par tiesisko regulējumu, kas veido ziņojamās pārrobežu shēmas pamatu;

- ziņojamās pārrobežu shēmas vērtība;

- attiecīgā nodokļu maksātāja Eiropas Savienības dalībvalsts un jebkura cita Eiropas Savienības dalībvalsts (attiecībā uz D kategorijas pazīmi – arī jebkura cita valsts vai teritorija), uz kuru varētu attiekties ziņojamā pārrobežu shēma;

- jebkuru tādu citu personu identifikācija Eiropas Savienības dalībvalstī, kuras varētu ietekmēt ziņojamā pārrobežu shēma, norādot, ar kurām Eiropas Savienības dalībvalstīm šādas personas ir saistītas (attiecībā uz D kategorijas pazīmi šis apakšpunkts piemērojams arī saistībā ar jebkuru citu valsti vai teritoriju).

Kā iesniegt ziņojumu par pārrobežu shēmu?

Starpnieks un attiecīgais nodokļu maksātājs ziņojumu par pārrobežu shēmu iesniedz VID Elektroniskās deklarēšanas sistēmā (EDS), izmantojot veidlapu “Ziņojums par pārrobežu shēmu” vai augšupielādējot sagatavoto XML datni.

Visi lauki, kas apzīmēti ar “*”, ir obligāti aizpildāmi.

- DAC6 EDS ziņojuma elektroniskais formāts un tā XML shēmas apraksts

Kā var precizēt iesniegto ziņojumu par pārrobežu shēmu?

Sākotnēji iesniegto ziņojumu par pārrobežu shēmu ir iespējams precizēt, veidlapā “Ziņojums par pārrobežu shēmu” atzīmējot lauku “Precizējums”. Iesniedzot dokumenta precizējumu, ir obligāti jāizvēlas, kuru ar EDS iepriekš iesniegtu dokumentu lietotājs vēlas precizēt. Precizējamo dokumentu izvēle notiek no saraksta, kur tiek attēloti EDS iepriekš iesniegto dokumentu numuri, statusi un iesniegšanas datumi. Ja precizējamais dokuments nav izvēlēts, tad precizējumu iesniegt nevar. Iesniedzot precizējumu ir jāpārliecinās, ka ‘Precizējumā’ minētā informācija par datumu, kad ir uzsākts vai tiks uzsākts ziņojamās pārrobežu shēmas īstenošanas pirmais posms, ziņošanas iemesls, ziņojuma nosaukums un pazīme atbilst tam, kas ir iesniegts iepriekš ‘Sākotnējā ziņojumā’.

Kādā termiņā ir jāiesniedz ziņojums par pārrobežu shēmu?

Par pārrobežu shēmu jāziņo 30 dienu laikā no brīža, kad:

- shēma ir pieejama īstenošanai;

- tiek uzsākta tās īstenošana;

- ir uzsākts ziņojamās pārrobežu shēmas īstenošanas pirmais posms.

Vēršam uzmanību, ka atbilstoši 2020. gada 14. aprīļa Ministru kabineta noteikumiem Nr. 210 “Noteikumi par automātisko informācijas apmaiņu par ziņojamām pārrobežu shēmām” tirgojamas shēmas (tāda, kuru nav būtiski jāpielāgo attiecīgajam nodokļu maksātājam, līdz ar ko to var izmantot vairākos līdzīgos gadījumos) gadījumā, starpnieks reizi trijos mēnešos sniedz periodisku ziņojumu, kas satur jaunu ziņojamu informāciju.

Saskaņā ar 2020. gada 14. aprīļa Ministru kabineta noteikumiem Nr. 210 “Noteikumi par automātisko informācijas apmaiņu par ziņojamām pārrobežu shēmām” automātisko informācijas apmaiņu par ziņojamām pārrobežu shēmām ar Eiropas Savienības dalībvalstu kompetentajām iestādēm Valsts ieņēmumu dienests veic viena mēneša laikā no tā ceturkšņa beigām, kurā informācija tika iesniegta.

Atbrīvojums no pienākuma sniegt ziņojumu par pārrobežu shēmu

Gadījumā, kad starpnieks vai nodokļu maksātājs ir atbrīvots no pienākuma sniegt informāciju par pārrobežu shēmu, t.i., par šo shēmu šis starpnieks vai nodokļu maksātājs ir ziņojis citā Eiropas Savienības dalībvalstī vai arī, par šo shēmu ir ziņojis cits starpnieks vai nodokļu maksātājs Latvijā vai citā Eiropas Savienības dalībvalstī, ir jāsniedz informācija par atbrīvojumu no ziņojuma iesniegšanas pienākuma, tajā norādot ziņojamās shēmas atsauces numuru, kā arī pamatojumu, ka ziņojuma iesniedzēja rīcībā nav citas ar attiecīgo ziņojamo pārrobežu shēmu saistītas informācijas.

Atbrīvojums ir iesniedzams Elektroniskās deklarēšanas sistēmā (EDS), izmantojot veidlapu “Ziņojums par atbrīvojumu no informācijas iesniegšanas pienākuma” vai augšupielādējot sagatavoto XML datni.

Visi lauki, kas apzīmēti ar “*”, ir obligāti aizpildāmi.

- DAC6 EDS atbrīvojuma elektroniskais formāts un tā XML shēmas apraksts

Informāciju par atbrīvojumu no pienākuma sniegt informāciju par pārrobežu shēmu sniedz 30 dienu laikā pēc tam, kad attiecīgo ziņojumu iesniedza cits starpnieks vai nodokļu maksātājs vai arī pats starpnieks vai nodokļu maksātājs ir ziņojis par to citā Eiropas Savienības dalībvalstī.

Likumdošana

Nacionālā līmenī:

- Ministru kabineta 2020. gada 14. aprīļa noteikumi Nr. 210 “Noteikumi par automātisko informācijas apmaiņu par ziņojamām pārrobežu shēmām”;

- Grozījumi Ministru kabineta 2020. gada 14. aprīļa noteikumos Nr. 210 "Noteikumi par automātisko informācijas apmaiņu par ziņojamām pārrobežu shēmām"

- Grozījumi Ministru kabineta 2020. gada 14. aprīļa noteikumos Nr. 210 "Noteikumi par automātisko informācijas apmaiņu par ziņojamām pārrobežu shēmām"

Starptautiskā līmenī:

Kur vērsties jautājumu gadījumā?

Lai veicinātu efektīvāku un ātrāku saziņu saistībā par pārrobežu shēmu ziņojuma iesniegšanu, aicinām sazināties ar VID, rakstot uz AEOI.LV@vid.gov.lv

Atbildes par biežāk uzdotajiem jautājumiem aicinām skatīt:

Lai mazinātu un pēc iespējas izskaustu izvairīšanos no nodokļu nomaksas un nodokļu apiešanu, kā arī sniegtu Eiropas Savienības dalībvalstīm iespēju efektīvi sadarboties starptautiskā līmenī, ir pieņemta Padomes Direktīva (ES) 2021/514, ar ko groza Direktīvu 2011/16/ES par administratīvu sadarbību nodokļu jomā (turpmāk – DAC7).

Lai izpildītu DAC7 prasības, Saeima pieņēmusi grozījumus likumā “Par nodokļiem un nodevām” likuma 15.panta vienpadsmitajā daļā un Ministru kabinets izstrādājis 2023. gada 7. marta Ministru kabineta noteikumus Nr. 97 “Noteikumi par automātisko informācijas apmaiņu par pārdevējiem, kuri gūst ienākumus, izmantojot digitālās platformas” (turpmāk – MK noteikumi).

Tādejādi, DAC7 kontekstā notiek informācijas apmaiņa par pārdevējiem, kuri gūst ienākumus, izmantojot digitālās platformas. Ja digitālās platformas operators atbilst ziņošanas pienākumam, tad turpmāk reizi gadā digitālās platformas operatoram jāsniedz informācija Valsts ieņēmumu dienestam (VID) par tā digitālās platformas aktīvajiem pārdevējiem un platformā notikušajiem darījumiem.

! Vēršam uzmanību, ka DAC7 neparedz jaunu nodokļu piemērošanu digitālās platformas operatoriem vai tā aktīvajiem pārdevējiem. DAC7 kontekstā pārdevējiem, kuri digitālajās platformās veic tādu saimniecisko darbību kā preču pārdošana, individuālo pakalpojumu sniegšana, jebkura transporta veida iznomāšana un nekustamā īpašuma iznomāšana nodokļi ir piemērojami līdzšinējā kārtībā, kā tas ir noteikts normatīvajos aktos. Plašāku informāciju par pievienotās vērtības nodokļa piemērošanu, tajā skaitā, metodiskos materiālus aicinām skatīt šeit, savukārt metodiskos materiālus par uzņēmumu ienākuma nodokļa piemērošanu aicinām skatīt šeit un par iedzīvotāju ienākuma nodokļa piemērošanu šeit.

Informācija par citu Eiropas Savienību dalībvalstu vadlīnijām un nosacījumiem par nodokļu piemērošanu attiecībā uz pārdevēju gūtajiem ienākumiem digitālajās platformās pieejama šeit.

Ar kādām valstīm notiek informācijas apmaiņa?

Pamatojoties uz DAC7 Direktīvu, informācijas apmaiņa par pārdevējiem, kuri gūst ienākumus, izmantojot digitālās platformas, notiek starp Eiropas Savienības dalībvalstīm.

Savukārt, saskaņā ar DPI MCAA (Daudzpusējo kompetento iestāžu nolīgumu par automātisku informācijas apmaiņu par ienākumiem, kas gūti, izmantojot digitālās platformas), Latvijai šobrīd ir aktivizēta automātiskā informācijas apmaiņa ar:

- Kanādu

- Jaunzēlandi

- Apvienoto Karalisti

Kas ir digitālās platformas operators (DPO)?

DPO ir platformas operators, kura pārziņā ir digitālā platforma, kas var būt tīmekļvietne vai mobilā aplikācija, un, kurš ir nodokļu rezidents Latvijā, vai arī tas atrodas Latvijā, vai arī tas palīdz kādam pārdevējam veikt darījumus ar nekustamo īpašumu, kas atrodas Latvijā vai citā Eiropas Savienības dalībvalstī.

Likumā “Par nodokļiem un nodevām” ietvertais termina “nodokļu maksātāji” definējums — “Latvijas Republikas vai ārvalstu fiziskās un juridiskās personas un uz līguma vai norunas pamata izveidotas šādu personu grupas vai to pārstāvji, kas veic ar nodokli apliekamas darbības vai kam tiek garantēts ienākums nākotnē. Konkrētā nodokļa objekts un maksātāju loks tiek noteikts katra konkrētā nodokļa likumā. Šā likuma un konkrēto nodokļu likumu izpratnē par nodokļu maksātājiem uzskatāmi arī reģistrēti pievienotās vērtības nodokļa maksātāji un personas, to grupas vai grupu pārstāvji, kuras ietur vai kurām jāietur nodoklis no maksājumiem citām personām, to grupām vai grupu pārstāvjiem”, ir veidots tādējādi, lai tas būtu iespējami plaši piemērojams.

Tas, ka Latvijā reģistrēts ziņojošais platformas operators var arī nebūt Latvijas rezidents un tas var negūt ar nodokli apliekamu ienākumu Latvijā, un platforma vai tās operators var arī vispār nesaņemt nekādu ienākumu no savas darbības, nenozīmē, ka viņš neatbilst likuma “Par nodokļiem un nodevām” nodokļu maksātāja definīcijai. Nodokļa maksātāja definīcija ir ļoti visaptveroša, piemēram, frāze “veic ar nodokli apliekamas darbības” var tikt attiecināta ne tikai uz darbībām, kuru rezultātā veidojas ar kādu no nodokļiem apliekami ienākumi, bet gan var būt jebkura veida darbība, kuras rezultātā var, bet var arī neveidoties ar nodokli apliekami ienākumi, tieši tāpēc definīcijā ir uzsvars uz darbībām, nevis ienākumiem. Likumā “Par nodokļiem un nodevām” lietotā nodokļu maksātāja definīcija ir attiecināma uz ziņojošo platformas operatoru arī tajos gadījumos, kad tas neveic ar nodokli apliekamas darbības Latvijā, tāpēc, ka termina definīcijā nav tieši minēts, ka šīs ar nodokli potenciāli apliekamās darbības ir jāveic Latvijas Republikā. Nodokļa maksātāja termina tvērumā ir ietvertas arī ārvalstu fiziskas un juridiskas personas, kā arī uz līguma vai norunas pamata izveidotas šādu personu grupas vai to pārstāvji.

Kādos gadījumos uz digitālās platformas operatoru (DPO) attiecas ziņošanas pienākums?

Lai konstatētu, vai uz DPO attiecas ziņošanas pienākums, operatoram nepieciešams izvērtēt, vai tas atbilst MK noteikumu 2.4. apakšpunktā definētajām ziņojoša platformas operatora prasībām, proti, ir jebkurš platformas operators, kas nav izslēgtais platformas operators un kurš atbilst kādam no šādiem nosacījumiem:

2.4.1. tas ir nodokļu rezidents Latvijā vai, ja šāds platformas operators nav nodokļu rezidents ne Latvijā, ne kādā citā Eiropas Savienības dalībvalstī, tas atbilst kādam no šādiem nosacījumiem:

2.4.1.1. tas ir nodibināts saskaņā ar Latvijas normatīvajiem aktiem, kas reglamentē komerctiesību jomu;

2.4.1.2. tā vadības atrašanās vieta (tostarp faktiskās vadības vieta) atrodas Latvijā;

2.4.1.3. tam Latvijā ir pastāvīga pārstāvniecība un tas nav kvalificēts ārpussavienības platformas operators;

2.4.2. tas nav nodokļu rezidents un nav nodibināts vai pārvaldīts Latvijā vai kādā citā Eiropas Savienības dalībvalstī, un tam nav arī pastāvīgas pārstāvniecības Latvijā vai kādā citā Eiropas Savienības dalībvalstī, bet tas pārdevējiem, par kuriem jāsniedz ziņojums Latvijā vai kādā citā Eiropas Savienības dalībvalstī, palīdz īstenot pārdevēja darbību vai tādu pārdevēja darbību, kas saistīta ar Latvijā vai kādā citā Eiropas Savienības dalībvalstī esoša nekustamā īpašuma iznomāšanu, un tas nav kvalificēts ārpussavienības platformas operators.

Kad iestājas ziņošanas pienākums?

DPO jāizvērtē, vai tā platformā pārdevēji var veikt saimniecisko darbību kā preču pārdošanu, individuālo pakalpojumu sniegšanu, jebkura transporta veida iznomāšanu, nekustamā īpašuma iznomāšanu. Ja platformā netiek veiktas minētās saimnieciskās darbības, tad ziņošanas pienākums neiestājas.

Ir būtiski uzsvērt, ka ziņošanas pienākums neattiecas uz platformām, kuru darbība ir minēto preču vai pakalpojumu reklamēšana, vai klientu novirzīšana uz citu platformu. Platformas operatoram jāsāk izvērtēt ziņošanas pienākuma iestāšanos brīdī, kad tas ir konstatējis, ka platformas klienti (pārdevēji un pakalpojuma sniedzēji) var veikt gan attiecīgās darbības, gan arī tā platforma nodrošina darījuma noslēgšanu – apmaksas veikšanu (tā rīcībā ir informācija par samaksu/tās summu).

Kādi ir DPO pienākumi?

DPO ir pienākums apkopot, veikt datu pārbaudi un iesniegt informāciju VID par pārdevējiem, kas ir nodokļu rezidenti vai kuru nekustamie īpašumi atrodas kādā no Eiropas Savienības dalībvalstīm, un kuri viņu platformās guvuši ienākumus (saņēmuši samaksu) par:

- Preču pārdošanu

- Individuālo pakalpojumu sniegšanu

- Jebkura transporta veida iznomāšanu

- Nekustamā īpašuma iznomāšanu

Informācija nav jāiesniedz VID par pārdevējiem, kas ir valdības juridiskas personas vai juridiskas personas, kuru akcijas tiek regulāri tirgotas vispāratzītā vērtspapīru tirgū, vai juridiskas personas, kuras īstenojušas vairāk kā 2 000 darbības saistībā ar nekustamā īpašuma iznomāšanu, vai pārdevēji, kuri īstenojuši ne vairāk kā 30 darbību un kopējā atlīdzība nepārsniedz 2 000 EUR.

Informācija, kas jāziņo DPO, ir atrunāta MK noteikumu 3.2. nodaļā.

Kā ir jāveic ziņošana VID?

DPO ziņojamo informāciju iesniedz VID Elektroniskās deklarēšanas sistēmā (EDS), izmantojot veidlapu “Platformas operatora ziņojums”, vai augšupielādējot sagatavoto XML datni.

DAC7 EDS ziņojuma elektroniskais formāts un tā XML shēmas apraksts pieejams šeit:

Kādos termiņos ir jāveic ziņošana VID?

DPO informācija jāapkopo no 1.janvāra līdz 31.decembrim par attiecīgo kalendāro gadu. Ziņojums jāiesniedz ne vēlāk kā tā gada 31. janvārī, kas seko kalendāra gadam, par kuru tiek sniegta informācija. Pirmais ziņošanas termiņš ir 2024. gada 31. janvāris.

Likumdošana

Nacionālā līmenī:

Likuma “Par nodokļiem un nodevām” 15.panta vienpadsmitā daļa

Starptautiskā līmenī:

Likums "Par Konvenciju par savstarpējo administratīvo palīdzību nodokļu jomā"

Kur vērsties jautājumu gadījumā?

Lai veicinātu efektīvāku un ātrāku saziņu saistībā par ziņojošās platformas operatora ziņojuma iesniegšanu, aicinām sazināties ar VID, rakstot uz AEOI.LV@vid.gov.lv